Si parla molto spesso di gender pay gap nel mercato del lavoro, ovvero della differenza di retribuzione tra uomini e donne; ma esiste anche un ulteriore divario di genere, che può avere conseguenze anche molto importanti dopo il lavoro, fino a portare alla cosiddetta povertà senile: parliamo del gender gap pensionistico.

In questo articolo andremo a indagare le molteplici cause che portano, in Italia, all’erogazione di assegni pensionistici mediamente inferiori, di circa un terzo rispetto a quelli degli uomini, per le donne.

Oltre alle soluzioni sistemiche, la cui risoluzione richiede un intervento da parte delle istituzioni e dei soggetti preposti, scopriremo che le lavoratrici possono valutare l’adesione alla previdenza complementare come strumento utile per ridurre il gender gap pensionistico. Analizzeremo quindi lo stato dell’arte riguardante l’adesione ai fondi pensione delle donne e approfondiremo il ruolo dell’educazione finanziaria in queste scelte.

Infine, vedremo in che modo la previdenza complementare supporta le donne per poi scoprire che le donne del mondo cooperativo hanno già iniziato a ridurre il gap previdenziale attraverso un’analisi degli iscritti a Previdenza Cooperativa.

Indice dei Contenuti

Gender gap nella previdenza obbligatoria: quali sono le cause?

Secondo i dati Eurostat riportati in “Gender pension gap by age group – EU-SILC survey”, in Italia gli assegni pensionistici presentano in media una differenza che supera i 400 euro al mese, con gli uomini che percepiscono 1.366 euro e le donne 950: un divario pari al 30,1%.

Le ragioni sono varie e vanno ricercate, tra le altre, in un sistema socio-economico ancora ampiamente basato sul lavoro di cura di bambini e anziani non retribuito svolto in gran parte dalle donne, che finiscono con il vederne le conseguenze finanziarie sia in età adulta, quando lavorano o cercano di farlo, sia in età avanzata, quando percepiscono pensioni molto più contenute di quelle degli uomini.

Innanzitutto, occorre considerare che per la previdenza obbligatoria italiana ormai si sta compiendo il passaggio totale al sistema contributivo: chi ha iniziato a lavorare a partire dal 1996 percepisce, o percepirà, un assegno pensionistico determinato sulla base dei contributi effettivamente versati.

Questo non può che aggravare la condizione pensionistica femminile, per i seguenti motivi:

- gender pay gap sul lavoro: le donne percepiscono in media salari più bassi rispetto agli uomini; dunque, a parità di condizioni, versano meno contributi;

- lavoro di cura di bambini e anziani: può portare la popolazione femminile a rinunciare temporaneamente o definitivamente al lavoro, con un’inevitabile conseguenza sui contributi versati;

- ricorso al part-time: visto come un’importante risorsa per l’equilibrio vita-lavoro, genera redditi più bassi rispetto a un’attività full time e contributi insufficienti a determinare una pensione idonea a mantenere il proprio tenore di vita.

Dunque, quando parliamo di gender gap ci riferiamo a una questione che andrebbe affrontata a livello sistemico e anche culturale, con una serie di iniziative volte, ad esempio, a dare un peso previdenziale al lavoro di cura non retribuito, a estendere il congedo di paternità obbligatorio e, in ambito familiare, una più equa redistribuzione dei carichi.

Gender gap nella previdenza complementare ed educazione finanziaria

Al netto di un contesto di sicuro sfavorevole per la popolazione femminile nel nostro Paese, è comunque possibile attivarsi individualmente per proteggere il proprio futuro pensionistico.

La scelta migliore per le donne che intendono tutelare il proprio tenore di vita in età avanzata è la previdenza complementare, nelle sue diverse forme, in particolare il fondo pensione negoziale. La previdenza complementare, infatti, nasce con l’obiettivo di supportare gli aderenti nel percorso di costruzione di un’entrata aggiuntiva rispetto all’assegno pensionistico pubblico, dunque può svolgere un ruolo cruciale nel ridurre il gender gap al momento dell’uscita dal mondo del lavoro.

Aderire a un fondo pensione negoziale, specie se si fa questa scelta già dal primo impiego, consente dunque alle donne di accumulare un capitale per la pensione integrativa utilizzando una risorsa fondamentale: il tempo. Infatti, poter contare su un orizzonte temporale molto lungo permette di accantonare piccole cifre in giovane età che possono diventare importi significativi al momento della pensione.

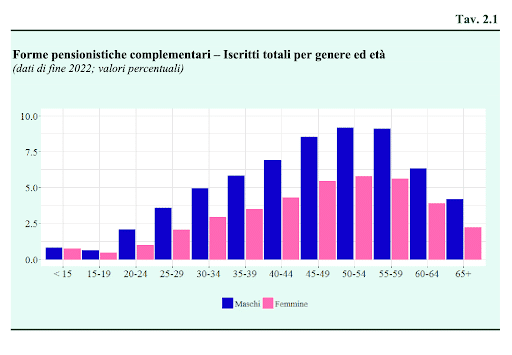

Tuttavia, nell’ultima Relazione Annuale COVIP (Commissione di vigilanza sui fondi pensione), si rilevano dati di adesione anch’essi fortemente sbilanciati verso la popolazione maschile:

“Il totale di 9,240 milioni di aderenti alla fine del 2022 è per il 61,8 per cento costituito da uomini e per il rimanente 38,2 per cento da donne, pesi rimasti invariati rispetto al 2018.”

Inoltre la contribuzione media è più elevata per gli uomini: 2.950 euro contro i 2.480 euro delle donne, circa un quinto in più.

Le ragioni di questo ulteriore gap tra uomini e donne sono da ricercare nel livello di educazione finanziaria, che nel nostro Paese presenta dati poco confortanti per la generalità degli italiani, e si aggrava ulteriormente nella popolazione femminile.

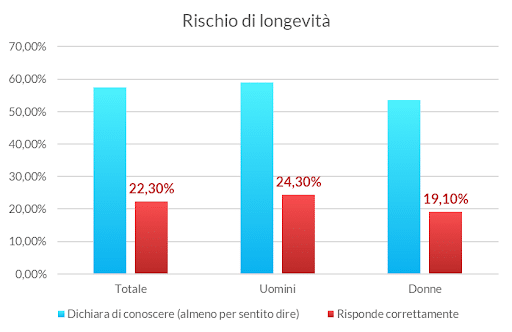

A certificarlo è il Rapporto Edufin 2023, che rileva i dati sull’educazione finanziaria in Italia. Tra le diverse competenze finanziarie indagate dal Rapporto vi è il cosiddetto “rischio longevità”, cioè il rischio finanziario di vivere più a lungo del previsto e, dunque, di ritrovarsi sprovvisti di risorse:

“La percentuale di coloro che rispondono correttamente alla domanda sul rischio di longevità è […] particolarmente bassa (22,3% in totale, 24,3% per gli uomini e 19,1% per le donne), pertanto è evidente il divario fra coloro che dichiarano di conoscere, almeno per sentito dire, il concetto di longevità (percentuale bassa ma comunque superiore al 50%) e quanti effettivamente conoscono questo concetto.”

Il Rapporto dimostra, inoltre, lo strettissimo legame tra una buona educazione finanziaria, primo strumento di tutela previdenziale, e l’adesione alla previdenza complementare. Si rileva, infatti, che il 58% di coloro che dichiarano di aver aderito alla previdenza complementare, ossia circa il 17% del campione, possiede un livello elevato delle conoscenze finanziarie di base.

In conclusione, acquisire buone competenze finanziarie e previdenziali porta a fare scelte ottimali per il proprio futuro, ma anche su questo fronte occorre colmare il pesante gap tra uomini e donne, con queste ultime che corrono i rischi maggiori legati alla povertà senile.

Previdenza complementare a sostegno delle donne

La previdenza complementare può quindi diventare un sostegno fondamentale per il futuro pensionistico delle donne e svolgere un ruolo primario per ridurre il gap di genere sul fronte pensionistico. In particolare:

- l’adesione in giovane età, possibilmente fin dal primo impiego, consente di sfruttare appieno l’orizzonte temporale di lungo periodo e di ridurre il gap al momento del pensionamento;

- aderendo a un fondo pensione negoziale, si ha la possibilità di iscrivere anche i propri familiari fiscalmente a carico; questo consente al genitore di iscrivere anche le proprie figlie, supportandole a costruire questo importante progetto a lungo termine fin dai primi anni di vita;

Per aumentare il tasso di adesione femminile alla previdenza complementare, ancora limitato nel nostro Paese, è essenziale svolgere un lavoro capillare sull’educazione finanziaria e previdenziale, volto a diffondere una maggior conoscenza dei meccanismi di funzionamento della previdenza obbligatoria e di quella integrativa.

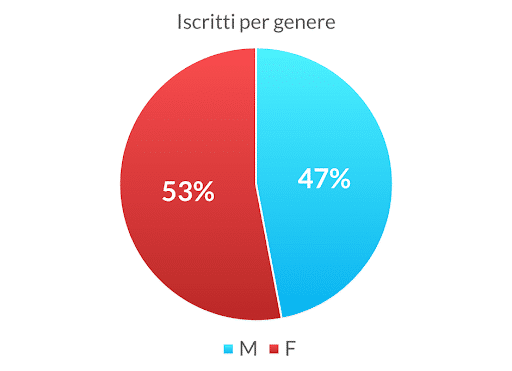

Le analisi di fine 2023 svolte sugli iscritti a Previdenza Cooperativa offrono numeri in controtendenza rispetto a quanto finora esposto, dunque molto positivi.

Infatti, la composizione per genere degli aderenti al Fondo mostra una prevalenza di donne, con il 53% delle persone iscritte di genere femminile. Tale prevalenza è ancora più marcata nelle donne in età compresa tra 45-60 anni.

Per le donne, dunque, l’adesione a un fondo pensione negoziale come Previdenza Cooperativa è una scelta se possibile ancor più imprescindibile che per gli uomini.

Le lavoratrici, socie e dipendenti delle imprese cooperative hanno già iniziato a ridurre il gap, tu cosa aspetti?

Inoltre, è opportuno riflettere sul ruolo culturale della previdenza complementare. Infatti, se è vero che (come da Rapporto Edufin) una maggior conoscenza in materia ha un ruolo importante nello spingere un individuo a far scelte consapevoli circa il proprio futuro previdenziale, è altrettanto vero che l’adesione a un fondo pensione può contribuire ad accrescere tali conoscenze e ad acquisire maggiori competenze finanziarie e previdenziali.

La permanenza in un fondo consente infatti di confrontarsi con concetti come tassi di interesse, inflazione e diversificazione, i tre temi base dell’educazione finanziaria. E acquisire tali competenze, facendo le proprie scelte di risparmio e investimento, è il primissimo passo per proteggere il proprio futuro e la serenità dei propri cari.

Messaggio promozionale riguardante forme pensionistiche complementari. Prima dell’adesione leggere la Parte I “Le informazioni chiave per l’aderente” e l’Appendice “Informativa sulla sostenibilità” della Nota Informativa.