Il tasso di sostituzione è un indicatore estremamente importante in quanto consente di valutare quale sarà la differenza tra l’ultimo stipendio percepito prima del pensionamento e l’importo dell’assegno pensionistico.

Dunque, rappresenta un primo elemento a disposizione di tutti, anche e soprattutto dei giovani, per prendere le decisioni più consapevoli per il proprio futuro pensionistico.

In questo articolo vedremo cos’è il tasso di sostituzione, quali sono i valori attuali di questo indicatore e quali, invece, potrebbero rappresentare un campanello d’allarme per il futuro.

Analizzeremo, poi, il metodo di calcolo e la differenza tra tasso di sostituzione lordo e netto.

Scopriremo, inoltre, quali sono le previsioni della Ragioneria Generale dello Stato sui tassi di sostituzione futuri, che riguardano in particolare le persone più giovani.

Infine, vedremo qual è il sostegno che la previdenza complementare può fornire per far fronte al calo costante del tasso di sostituzione registrato negli ultimi anni, con gravi ripercussioni sul tenore di vita dei futuri pensionati.

Indice dei Contenuti

Cos’è il tasso di sostituzione?

Il tasso di sostituzione, o coefficiente di sostituzione, offre una misura percentuale del reddito da pensione rispetto a quello da lavoro, con un dato immediato e facilmente determinabile.

Semplificando al massimo, indica la differenza tra l’ultimo stipendio ricevuto e il primo assegno pensionistico. Maggiore è questa differenza, minore sarà l’importo della pensione rispetto al reddito da lavoro.

Facciamo un esempio per capire meglio cos’è e come funziona il tasso di sostituzione. Consideriamo un soggetto che percepisce un ultimo stipendio pari a 1.500 euro:

- con un tasso di sostituzione netto del 90%, il primo assegno pensionistico ammonterà a 1.350 euro;

- con un tasso di sostituzione netto del 60%, la pensione sarà pari a 900 euro.

Appare dunque evidente che il tenore di vita, nel secondo esempio, si ridurrà di ben 600 euro al mese. Una differenza non trascurabile, specie perché interessa una fase della vita in cui si è tendenzialmente più fragili ed esposti a spese legate alla cura, alla salute, all’assistenza, ecc.

Come si calcola il tasso di sostituzione?

La formula per calcolare il tasso di sostituzione è piuttosto semplice, dal momento che sono necessari due soli dati, nel dettaglio:

Prima pensione / Ultimo stipendio × 100

Ma occorre sapere che esistono due diversi tassi di sostituzione con cui confrontarsi per fare valutazioni più precise:

- tasso di sostituzione lordo, determinato considerando stipendio e pensione al lordo di tasse e contributi;

- tasso di sostituzione netto, che si calcola considerando appunto gli importi netti, quelli per intenderci che vengono accreditati sul conto dell’interessato.

Inoltre, occorre tener presente che, a parità di anni di lavoro e di contributi versati, l’importo della pensione può variare a seconda di diversi fattori, quali l’età del pensionamento, la gestione INPS (o la cassa privata obbligatoria) a cui si è iscritti, il sistema di calcolo della pensione, l’inflazione e altri indicatori economici quali il Prodotto Interno Lordo (PIL).

Dunque, non esiste un tasso di sostituzione uguale per tutti, ma vanno considerate tutte le variabili sopra esposte per individuare il proprio, anche in termini previsionali.

Giovani, pensioni e tasso di sostituzione: qual è lo scenario futuro?

Tra i fattori che influenzano il valore del tasso di sostituzione abbiamo citato anche il sistema di calcolo dell’assegno pensionistico. Al momento, in Italia siamo in piena fase di transizione dal sistema retributivo, che calcolava le pensioni in base alle ultime retribuzioni (tipicamente le più elevate della carriera di una persona), a quello contributivo, basato sui contributi effettivamente versati.

Quest’ultimo sistema è già di per sé meno conveniente per i futuri pensionati, poiché a parità di anni lavorati e contributi versati, l’assegno pensionistico sarà più contenuto. Per i giovani la questione si complica ulteriormente a causa di attività lavorative molto più discontinue di quelle di un tempo, con una maggiore possibilità di avere dei “buchi contributivi” nella propria carriera.

Alla luce di questi elementi, l’andamento negli anni del tasso di sostituzione è da tempo decrescente e anche le previsioni per il futuro confermano questo trend.

Lo confermano i dati esposti dalla Ragioneria Generale dello Stato nella sua nota di aggiornamento al Rapporto n. 24 su “Le tendenze di medio-lungo periodo del sistema pensionistico e socio-sanitario”.

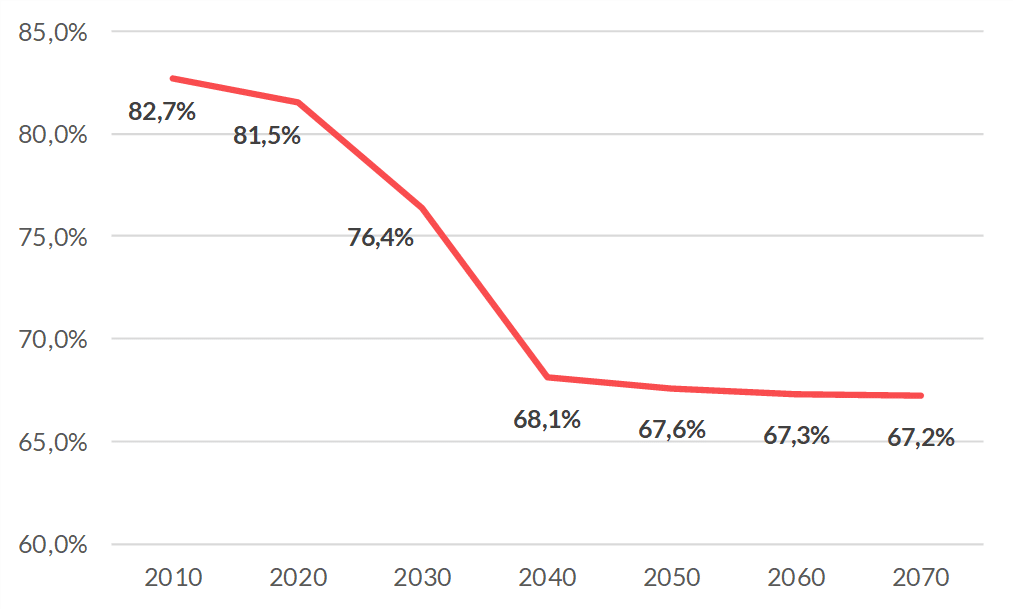

Per analizzare l’andamento di questo indicatore, vediamo l’esempio di un lavoratore del settore privato con anzianità contributiva pari a 38 anni.

Nel 2020 il tasso di sostituzione netto era pari all’81,5%, ma lo studio prevede che scenderà al:

- 76,4% nel 2030;

- 68,1% nel 2040;

- 67,6% nel 2050;

- 67,3% nel 2060;

- 67,2% nel 2070.

In sostanza, una persona nata nel 2000 che inizia a lavorare in questi anni, e che presumibilmente andrà in pensione intorno al 2070, percepirà una pensione netta che sarà inferiore al 67% del suo ultimo stipendio netto.

Fondo pensione a sostegno della pensione futura dei giovani

L’analisi dell’andamento del tasso di sostituzione mostra la crescente urgenza di compiere scelte volte a integrare il reddito da pensione fin da giovani, possibilmente già dal primo impiego, in modo da ottimizzare l’investimento (accantonando mensilmente cifre finanziariamente sostenibili) e sfruttando un fattore cruciale: il tempo. L’orizzonte temporale lungo è infatti quello tipico del risparmio con finalità previdenziali.

La soluzione migliore per perseguire l’obiettivo di una pensione integrativa è quella di aderire a una forma di previdenza complementare.

In particolare, laddove il proprio CCNL lo preveda, è fondamentale aderire a un fondo pensione negoziale come Previdenza Cooperativa, al quale possono aderire i lavoratori, soci e dipendenti, delle Imprese Cooperative e i lavoratori dipendenti addetti ai lavori di sistemazione idraulico-forestale e idraulico-agraria.

I fondi pensione negoziali, infatti, oltre ai benefici comuni a tutte le forme di previdenza complementare, offrono la possibilità di ottenere un contributo mensile aggiuntivo a carico del datore di lavoro e di sostenere costi decisamente più contenuti rispetto a quelli applicati dalle altre forme di previdenza complementare (fondi aperti e PIP).

Aderire a Previdenza Cooperativa da giovani consente di progettare il proprio futuro pensionistico contando su un ampio arco temporale, versando:

- il TFR, che può essere destinato al risparmio previdenziale fin da subito;

- un contributo mensile individuale trattenuto direttamente in busta paga;

- un contributo mensile aggiuntivo a carico del datore di lavoro, a cui l’aderente ha diritto in caso di versamento del contributo individuale;

- contributi volontari una tantum, che il lavoratore può versare se desidera incrementare il montante accumulato.

Insomma, il fondo pensione è un ottimo alleato per contrastare gli effetti finanziari della contrazione del tasso di sostituzione e diventa lo strumento fondamentale per i giovani che intendono costruirsi un futuro pensionistico sereno.

Leggi anche il nostro articolo Perché aderire alla previdenza complementare attraverso l’iscrizione a un fondo pensione negoziale?

Messaggio promozionale riguardante forme pensionistiche complementari. Prima dell’adesione leggere la Parte I “Le informazioni chiave per l’aderente” e l’Appendice “Informativa sulla sostenibilità” della Nota Informativa.