I fondi pensione rappresentano un importante pilastro del sistema previdenziale italiano, ovvero forme di risparmio a cui il legislatore ha attribuito un ruolo centrale per integrare la previdenza obbligatoria.

Per questa ragione, lo Stato italiano applica, nelle diverse fasi di presenza nel fondo pensione, una serie di agevolazioni utili a rendere questa forma di investimento fiscalmente vantaggiosa rispetto alle altre.

In questo articolo indagheremo le diverse fasi, a partire da quella di contribuzione, con la deduzione fiscale annua dei versamenti fatti al fondo.

Passeremo, poi, alla fase di gestione degli investimenti, con l’aliquota di vantaggio applicata ai rendimenti ottenuti dal fondo pensione.

Infine, analizzeremo il trattamento fiscale delle singole prestazioni, sia quelle riconosciute dopo il pensionamento sia quelle che è possibile richiedere, a determinate condizioni, prima di andare in pensione.

Indice dei Contenuti

Deduzione fiscale dei contributi versati al fondo pensione

Gli aderenti ai fondi pensione hanno diritto a dedurre fiscalmente ogni anno i contributi versati al fondo sottraendoli dal reddito imponibile fino al limite massimo di 5.164,57 annui, in modo da ridurre l’importo su cui calcolare l’IRPEF (Imposta sui Redditi delle Persone Fisiche).

Pertanto, alle somme fatte confluire nel fondo pensione non sono applicate le aliquote crescenti dell’IRPEF che vanno dal 23% al 43%, previste invece per i redditi.

Si tratta di un beneficio applicabile direttamente in busta paga, nel caso in cui i contributi vengano versati direttamente dall’azienda trattenendo una percentuale della retribuzione; dunque, la deduzione riguarda sia i contributi del lavoratore sia quelli a carico del datore di lavoro. Questi ultimi, sebbene siano finanziariamente di competenza dell’azienda, producono comunque un beneficio fiscale in capo al lavoratore, il che ne amplifica la portata.

Nel caso in cui, invece, i contributi siano versati direttamente dal lavoratore al fondo, senza passare per la busta paga, la loro deduzione avviene a consuntivo, attraverso la dichiarazione dei redditi (che, per i dipendenti, viene effettuata solitamente tramite la compilazione del modello 730).

A essere deducibili sono:

- i contributi del lavoratore;

- i contributi a carico del datore di lavoro;

- i contributi versati in favore di familiari fiscalmente a carico eventualmente iscritti al medesimo fondo pensione.

I versamenti eccedenti il limite di 5.164,57 euro non possono essere dedotti immediatamente; tuttavia, se comunicati annualmente al fondo entro il 31 dicembre dell’anno successivo a quello del versamento, rappresenteranno una quota esente da imposte della prestazione finale del fondo. In sostanza, i contributi non dedotti negli anni restano esenti da imposte, ma il beneficio si manifesta al momento della richiesta di prestazione.

Per approfondire, invitiamo a leggere anche il nostro articolo Deducibilità fondo pensione: cosa indicare nel modello 730 e a consultare la procedura per comunicare i contributi non dedotti a Previdenza Cooperativa.

Tassazione dei rendimenti del fondo pensione

Passiamo alla fase di gestione dei contributi versati, che vengono investiti dal fondo a seconda del comparto scelto dell’aderente e generano nel tempo dei rendimenti potenziali che dovranno essere tassati. Tuttavia, nel caso dei rendimenti derivanti dall’adesione a un fondo pensione, lo Stato italiano applica un’aliquota fiscale più favorevole rispetto a quella applicata a tutte le altre forme di investimento.

Nello specifico, l’aliquota applicata è pari al 20%, che è inferiore rispetto a quella del 26% applicata alla maggior parte delle altre tipologie di investimento.

Per la parte di rendimenti che deriva dai Titoli di Stato, inoltre, l’aliquota si riduce ulteriormente fino a raggiungere il 12,5%.

Per saperne di più, invitiamo a consultare anche il nostro approfondimento Quali sono i comparti di Previdenza Cooperativa.

Tassazione delle prestazioni del fondo pensione

Sebbene la pensione integrativa sia la prestazione principale per la quale un soggetto decide di aderire a un fondo pensione, occorre sapere che le prestazioni riconosciute agli aderenti sono molteplici e possono essere corrisposte, a determinate condizioni, anche prima del pensionamento.

Il D.Lgs 252/2005 segna uno spartiacque nella tassazione delle prestazioni, in quanto viene introdotto un regime di maggior favore per la quota parte delle prestazioni corrispondenti ai montanti maturati dal 1° gennaio 2007.

Il trattamento fiscale è comunque vantaggioso per tutte le tipologie di prestazione, ma varia a seconda della loro natura.

Vediamole nel dettaglio.

1. Tassazione della pensione integrativa

Giunto al pensionamento pubblico e con almeno 5 anni di partecipazione a un fondo pensione, l’aderente può ottenere dal fondo la sua pensione integrativa, un importo riconosciuto sotto forma di rendita periodica e/o capitale, a cui si applica un’imposta sostitutiva pari al 15%. Questa aliquota si riduce dello 0,30% per ogni anno di permanenza nel fondo oltre il quindicesimo, fino a raggiungere un minimo del 9%.

Per comprendere meglio il vantaggio fiscale concreto riconosciuto a questo tipo di prestazione, è utile ricordare che la pensione derivante dalla previdenza obbligatoria subisce la normale tassazione IRPEF, la cui aliquota minima è pari al 23%.

Dagli importi soggetti a imposta sostitutiva per la prestazione finale occorre poi sottrarre:

- i rendimenti, già a loro tempo sottoposti a tassazione;

- i contributi eccedenti il limite annuo di deduzione, se opportunamente comunicati al fondo di anno in anno;

- i premi di risultato o le somme erogate sotto forma di partecipazione agli utili soggetti a tassazione sostitutiva.

Come anticipato, tale trattamento fiscale riguarda i contributi versati a decorrere dal 1° gennaio 2007. Per quelli versati in periodi antecedenti questa data, le imposte sono quelle del regime fiscale allora vigente, meno favorevole di quello attualmente in vigore e introdotto dal D.Lgs 252/2005.

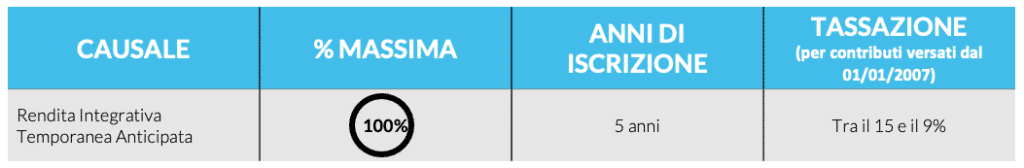

2. Tassazione della RITA – Rendita Integrativa Temporanea Anticipata

In caso di richiesta della Rendita Integrativa Temporanea Anticipata (RITA), una prestazione che è possibile richiedere prima del raggiungimento dei requisiti previsti per la pensione di vecchiaia ma quando mancano al massimo 5 anni da essa (e a determinate condizioni 10 anni), si applica la già citata aliquota compresa tra il 15% e il 9%, a seconda degli anni di permanenza nel fondo.

A questa prestazione si applica la tassazione più conveniente in assoluto, in quanto coinvolge anche i contributi versati prima del 2007, che abbiamo visto subire un trattamento meno vantaggioso se riguardano la pensione integrativa, o le altre prestazioni che vedremo in seguito.

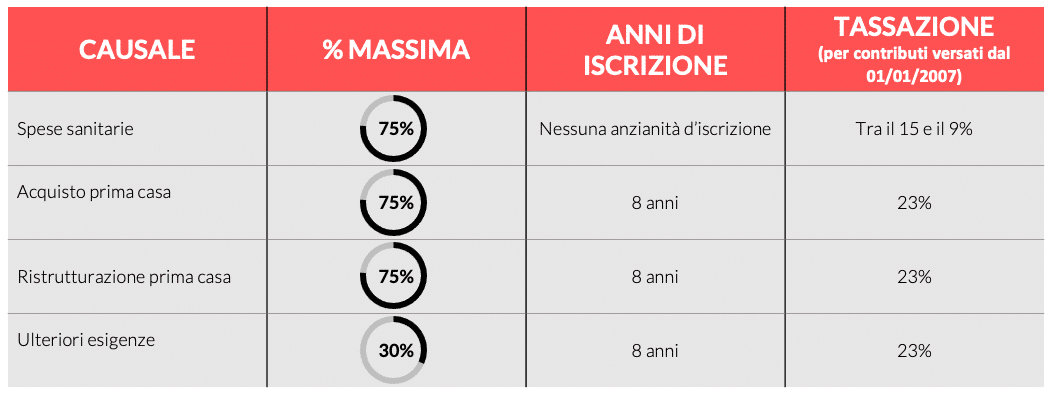

3. Tassazione delle Anticipazioni

In questo caso, l’imposizione fiscale dipende dalle ragioni per cui viene richiesta la prestazione anticipata.

Se motivata da spese mediche, si applica lo stesso trattamento della prestazione finale, con aliquota tra il 15% e il 9% per la parte di contributi versati a partire dal 2007.

Se, invece, la domanda riguarda le anticipazioni per acquisto o ristrutturazione della prima casa di abitazione per sé e per i figli o per ulteriori esigenze, l’aliquota sale al 23%.

Per tutti i dettagli, invitiamo a leggere il nostro articolo Anticipo fondo pensione: le opzioni di Previdenza Cooperativa.

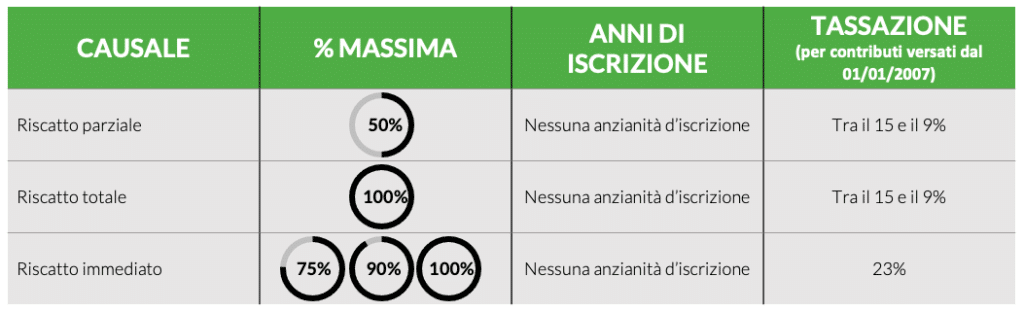

4. Tassazione dei Riscatti

Sui riscatti, per i contributi versati a partire dal 1° gennaio 2007, la regola generale impone un prelievo fiscale del 15%, che può ridursi dello 0,30% per ciascun anno di permanenza oltre il quindicesimo, fino a una tassazione minima del 9%, esattamente come per la pensione integrativa, solo nelle seguenti fattispecie:

- inoccupazione superiore ai 48 mesi;

- invalidità permanente;

- premorienza;

- inoccupazione tra 12 e 48 mesi (riscatto al 50%);

- licenziamento collettivo, esodo incentivato, procedure CIGO/CIGS, cessazione del rapporto di lavoro preceduta da CIGO/CIGS (riscatto al 50%).

Ma, nel caso in cui il riscatto avvenga per cause diverse da quelle sopra elencate (dimissioni, risoluzione consensuale, scadenza contratto tempo determinato, licenziamento, cambio contratto, fallimento azienda, cessazione del rapporto di lavoro preceduta da CIGO/CIGS, pensionamento con iscrizione al Fondo minore di 5 anni) – l’aliquota sale al 23%.

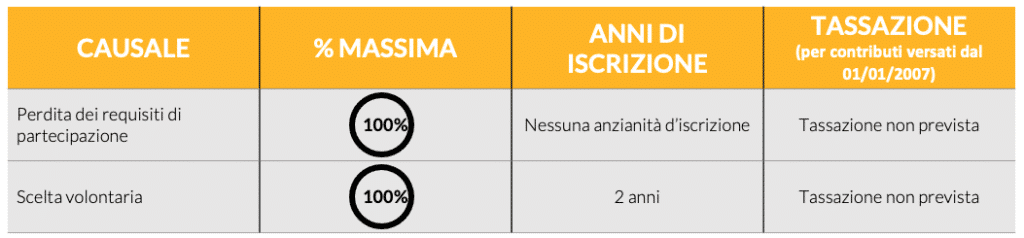

5. Tassazione dei Trasferimenti

I trasferimenti da un fondo pensione a un altro, sia per via della perdita dei requisiti di partecipazione sia per scelta volontaria dell’aderente, non sono soggetti a imposte, dal momento che non viene riscossa alcuna prestazione da parte dell’aderente.

Conclusioni

In sintesi, la fiscalità è uno dei fattori da prendere in considerazione quando un lavoratore si trova a valutare se aderire o meno a un fondo pensione come Previdenza Cooperativa.

Come abbiamo visto, infatti, i vantaggi si ripartiscono lungo tutto il percorso che l’aderente fa all’interno del fondo, generando una serie di importanti benefici economici che vanno a incrementare il valore del proprio risparmio accumulato.

Per valutare tutti i vantaggi dei fondi pensione, invitiamo a leggere anche il nostro articolo Perché aderire alla previdenza complementare attraverso l’iscrizione a un fondo pensione negoziale?.

Messaggio promozionale riguardante forme pensionistiche complementari. Prima dell’adesione leggere la Parte I “Le informazioni chiave per l’aderente” e l’Appendice “Informativa sulla sostenibilità” della Nota Informativa.