L’adesione a una forma di previdenza complementare, come il fondo pensione negoziale, è una scelta ormai imprescindibile per le lavoratrici e i lavoratori italiani, sempre più indispensabile per tutelare il tenore di vita anche in età avanzata e il proprio futuro pensionistico.

In questo articolo vedremo le ragioni per cui è importante aderire a un fondo pensione negoziale, a partire dal funzionamento e dalle criticità del sistema previdenziale pubblico italiano.

Vedremo, poi, qual è l’impatto dell’inverno demografico sulla previdenza pubblica, introducendo il concetto di tasso di sostituzione. Scopriremo, inoltre, che la crescita della speranza di vita, oltre a rappresentare una buona notizia, può rappresentare un rischio in ambito previdenziale, il cosiddetto rischio di longevità (o “longevity risk”).

Una volta delineato il contesto, vedremo come l’adesione a un fondo pensione, e in particolare a quello di natura negoziale, rappresenti una valida opportunità per rispondere alle criticità del sistema previdenziale pubblico e quali sono i vantaggi riconosciuti agli aderenti.

Vedremo, infine, quali possono essere le ragioni di una mancata adesione e in che modo un’adeguata educazione previdenziale può disinnescare i dubbi di lavoratrici e lavoratori che ancora non hanno fatto questa scelta.

Indice dei Contenuti

- Come funziona il sistema previdenziale italiano?

- Previdenza pubblica e inverno demografico

- Tasso di sostituzione: cos’è e perché è in calo

- Cos’è il rischio di longevità o longevity risk?

- Criticità del sistema previdenziale: perché aderire a un fondo pensione complementare?

- Fondo pensione e capitalizzazione individuale

- Vantaggi fiscali del fondo pensione

- Quali sono i vantaggi di chi aderisce a un fondo pensione di natura negoziale rispetto alle altre forme di previdenza complementare?

- Perché gli italiani non aderiscono ai fondi pensione? E perché dovrebbero aderire in giovane età?

Come funziona il sistema previdenziale italiano?

Il sistema previdenziale pubblico del nostro Paese si basa sul meccanismo della ripartizione: le pensioni attualmente erogate vengono pagate utilizzando i contributi versati dai lavoratori in attività.

Dunque, ciascun lavoratore versa parte dei propri guadagni sotto forma di contributi previdenziali, i quali vengono utilizzati per pagare gli assegni pensionistici di chi è uscito dal mercato del lavoro.

Per poter funzionare in modo efficiente, questo meccanismo richiede che si verifichino due condizioni:

- crescita economica;

- crescita demografica.

Un Paese che cresce dal punto di vista economico e demografico, dunque, è in grado di sostenere un sistema previdenziale così elaborato, con flussi finanziari in entrata che compensano quelli in uscita e non generano deficit.

Tuttavia, la crescita economica italiana è da tempo quasi piatta, fatta eccezione per il rimbalzo verificatosi subito dopo la crisi pandemica, mentre per quanto concerne quella demografica siamo ormai da anni in una fase di decrescita, a causa di due fenomeni che stanno agendo contemporaneamente:

- crollo delle nascite;

- speranza di vita in aumento.

Previdenza pubblica e inverno demografico

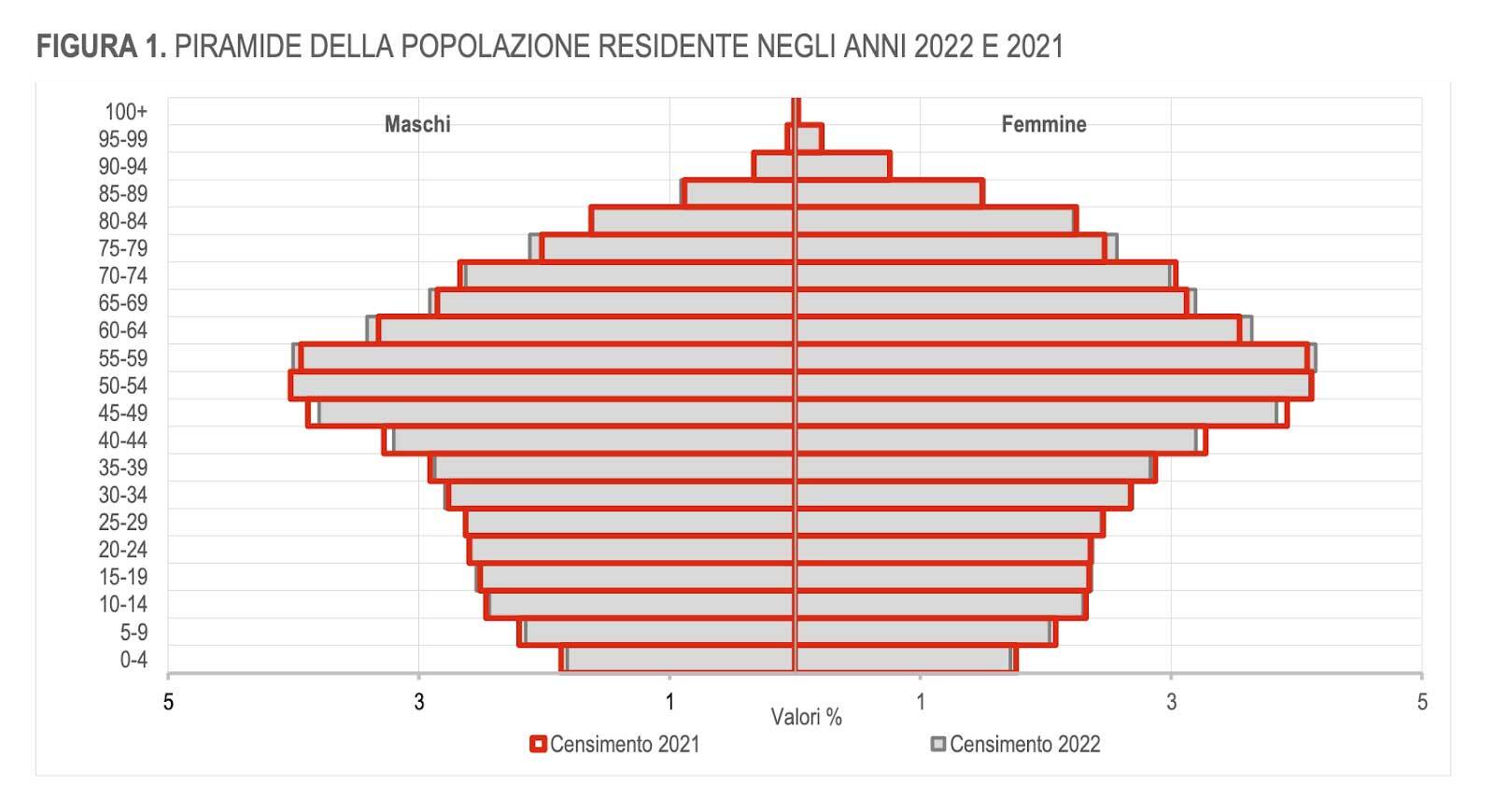

Il report ISTAT dal titolo Popolazione residente e dinamica demografica, reso pubblico nel dicembre 2023, rileva il continuo invecchiamento della popolazione. Dal punto di vista grafico, ciò si traduce in una piramide delle età ormai rovesciata, con sempre più persone anziane e sempre meno bambini e giovani.

Continua a crescere l’indice di vecchiaia, che misura il numero di persone di 65 anni e più ogni 100 giovani di 0-14 anni, che passa dal 187,6% del 2021 al 193,1% del 2022. Per dare un’idea dell’entità del fenomeno, basti pensare che solo dieci anni prima era pari al 148,7%.

Alla fine del 2022, l’età media in Italia era pari a 46,4 anni per il totale della popolazione (47,8 anni per le donne e 44,9 anni per gli uomini). Un dato in crescita rispetto al 2021, quando l’età media era pari a 46,2 anni.

L’ISTAT inoltre aggiunge che:

“diminuisce di poco il peso percentuale degli individui in età 0-9 anni e quello degli individui in età 35-49 anni. Aumenta, invece, di poco quello degli individui in età 55-79 anni.”

Di anno in anno, poi, cresce anche un altro indicatore: la speranza di vita, ovvero la durata media della vita di un individuo all’interno di un determinato contesto. Nel 2022, la speranza di vita era pari a 80,6 anni per gli uomini e a 84,8 anni per le donne a livello nazionale.

Insieme, calo demografico e progressivo allungamento della speranza di vita, dovuto alle migliori condizioni in cui viviamo (alimentazione, prevenzione, attività sportive, ecc.), mettono in crisi un sistema pubblico basato sulla ripartizione.

Le conseguenze sono immediatamente evidenti: le risorse per pagare le pensioni si fanno sempre più esigue perché ci sono meno persone attive a fronte di una popolazione in età da pensione in crescita.

Tasso di sostituzione: cos’è e perché è in calo

Un indicatore che mostra, in maniera pressoché immediata, l’assottigliamento degli assegni pensionistici è il cosiddetto tasso di sostituzione, ovvero il rapporto, misurato in termini percentuali, tra l’ultimo stipendio percepito dal lavoratore e il suo primo assegno percepito in qualità di pensionato.

Il tasso di sostituzione, dunque, misura la contrazione del reddito del soggetto interessato, che si va via via ampliando per le ragioni fin qui illustrate. Più basso è questo rapporto, maggiore sarà l’impatto sul tenore di vita dell’individuo al momento dell’uscita dal mondo del lavoro.

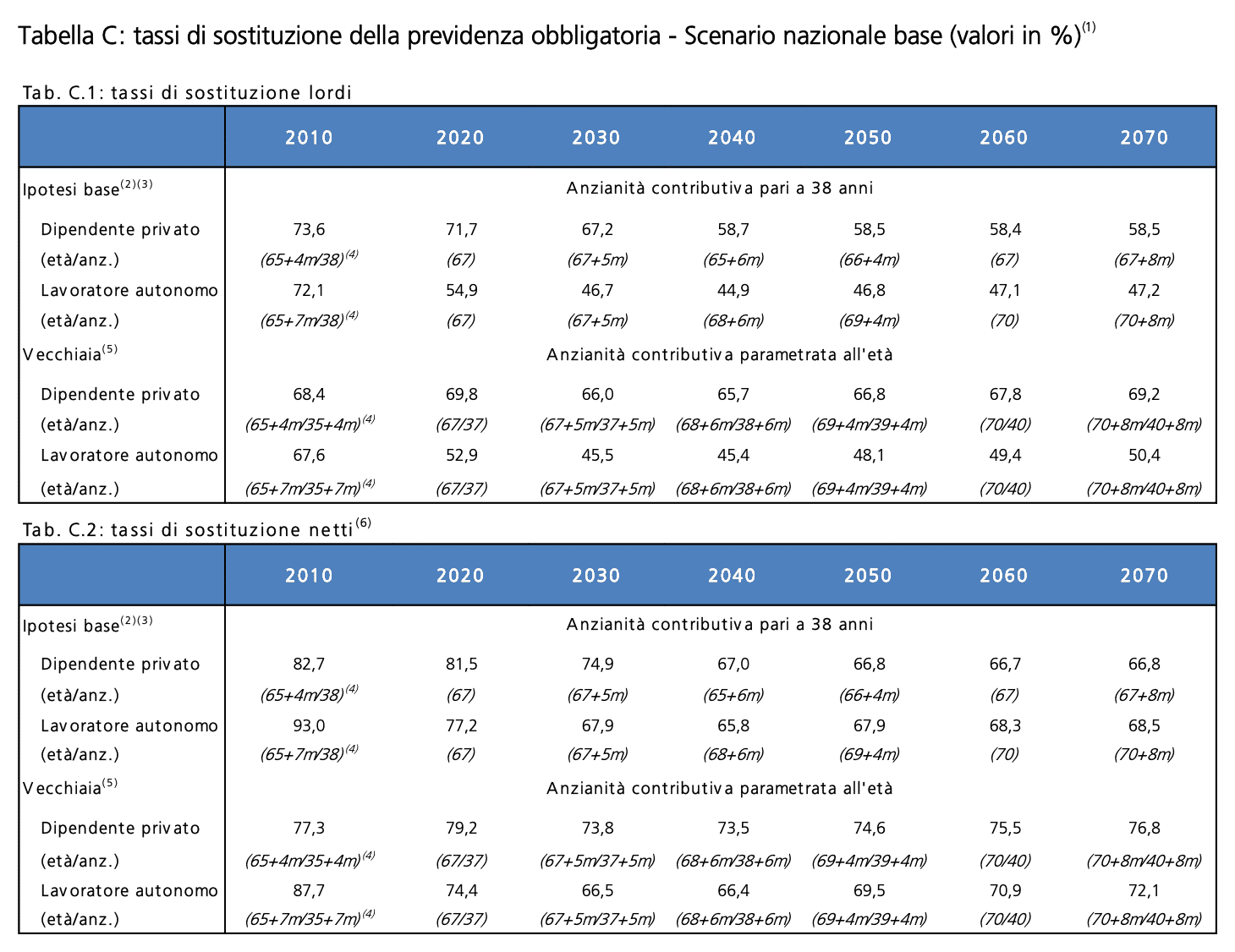

Per effetto delle riforme degli ultimi decenni (in particolare la Riforma Dini e la Riforma Fornero), il tasso di sostituzione garantito dalla previdenza pubblica obbligatoria è diminuito, generando incertezza sul futuro dei giovani, coloro che più degli altri pagano il passaggio al sistema contributivo.

In passato, prima della Riforma Dini del 1995, il sistema retributivo garantiva un reddito pensionistico sino all’80% degli ultimi stipendi percepiti prima della cessazione dal servizio in corrispondenza di 40 anni di contributi. L’aliquota di rendimento era, infatti, del 2% per ogni anno di contribuzione.

Il sistema contributivo – introdotto progressivamente dal 1° gennaio 1996 per ridurre la spesa pensionistica pubblica – ha, invece, legato il valore dell’assegno pensionistico alle retribuzioni percepite nell’arco dell’intera vita lavorativa.

Per comprendere l‘andamento nel tempo del tasso di sostituzione, sono utili le stime fatte dalla Ragioneria generale dello Stato.

Se analizziamo le stime che riguardano i lavoratori dipendenti del settore privato con anzianità contributiva pari a 38 anni, rileviamo che il tasso di sostituzione netto (cioè dopo l’applicazione delle imposte) passerà dall’82,7% del 2010 al 67,2% del 2070.

Facciamo un esempio concreto a partire da questi dati: considerando uno stipendio di 1.600 euro, se il tasso di sostituzione è pari al 67,2% la pensione ammonterà a 1.075,20 euro.

Cos’è il rischio di longevità o longevity risk?

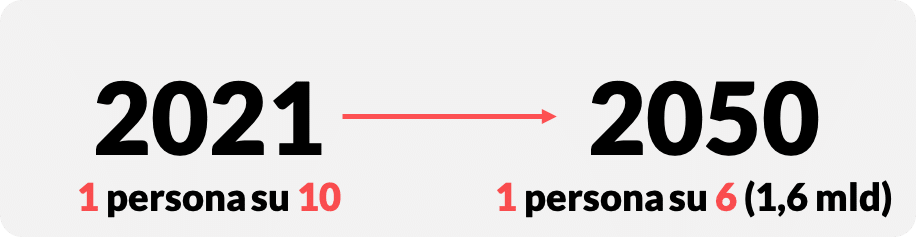

Il numero di persone di 65 anni o più in tutto il mondo sarà più che raddoppiato, passando da 761 milioni nel 2021 a 1,6 miliardi nel 2050, secondo il World Social Report 2023 dell’ONU.

Inoltre, come sempre evidenziato dal Rapporto, un bambino nato nel 2021 può aspettarsi di vivere, in media, fino a 71 anni: sono quasi 25 anni in più rispetto a un bimbo nato nel 1950.

Come anticipato, quando si riflette su questioni previdenziali il progressivo invecchiamento della popolazione, e dunque l’aumento della speranza di vita, può rappresentare un rischio. Vivere più a lungo possibile, infatti, è senz’altro una buona notizia per sé e per i propri affetti, ma diventa un fattore di rischio in termini previdenziali.

Nello specifico si parla di rischio di longevità, o longevity risk, cioè il pericolo di trovarsi nella spiacevole condizione della povertà senile. Ciò avviene nei casi in cui le risorse economiche del pensionato non sono sufficienti a sostenere le sue esigenze in età avanzata e per lungo periodo di tempo, ad esempio perché il tasso di sostituzione è troppo basso e l’assegno pensionistico non è sufficiente a mantenere il proprio tenore di vita.

Inoltre, occorre tenere ben presenti le necessità che possono insorgere nel tempo in una fase avanzata della vita, si pensi alla possibile perdita di autosufficienza e al conseguente bisogno di assistenza costante, anche per le attività più basilari, che possono avere un impatto significativo sulle condizioni di vita.

Per queste ragioni, la sola previdenza pubblica potrebbe non essere sufficiente a sostenere i bisogni del pensionato, dunque occorre ragionare sull’opportunità di progettare una pensione integrativa a tutela di se stessi e dei propri cari.

Criticità del sistema previdenziale: perché aderire a un fondo pensione complementare?

Quanto visto finora risponde puntualmente alla domanda “perché aderire a un fondo pensione negoziale?”, dal momento che il sistema previdenziale pubblico mostra notevoli criticità, peraltro destinate ad acuirsi nei prossimi anni e decenni.

I fondi pensione negoziali, come Previdenza Cooperativa, rappresentano una forma di previdenza complementare e un pilastro fondamentale del sistema pensionistico italiano. Il loro obiettivo è consentire agli iscritti di costruire una pensione integrativa rispetto a quella pubblica.

L’adesione a un fondo pensione negoziale consente ai lavoratori cui si applica un determinato CCNL di contribuire attivamente al proprio progetto di vita dopo il congedo dal lavoro, anche perché operano secondo il meccanismo della capitalizzazione individuale.

Fondo pensione e capitalizzazione individuale

La capitalizzazione individuale comporta un accumulo dei contributi dell’aderente sulla propria posizione individuale e non il loro utilizzo per pagare le pensioni integrative altrui, come invece avviene per la previdenza obbligatoria.

In sostanza, l’aderente a un fondo pensione negoziale accumula un capitale sulla propria posizione individuale, composta dai contributi versati e dai rendimenti via via ottenuti, al netto delle imposte e dei costi di gestione. Dunque, vi è una relazione diretta tra quanto versato e la pensione integrativa futura, senza alcun tramite intergenerazionale. Di conseguenza, si tratta di un meccanismo che non risente delle problematiche legate alla demografia del Paese.

Vantaggi fiscali del fondo pensione

La costruzione di una pensione integrativa non è l’unico vantaggio derivante dall’adesione a un fondo pensione negoziale. Infatti, sono diverse le opportunità offerte a coloro che effettuano questa scelta, a partire da quelle fiscali.

I benefici riguardano le diverse fasi dell’attività con il fondo:

- contribuzione: fin dal primo anno di adesione è possibile dedurre dal reddito IRPEF i contributi versati, entro il limite annuo di 5.164,57 euro;

- gestione: agevolazione che riguarda i rendimenti del capitale investito, sui quali si applica un prelievo fiscale con aliquota pari al 12,5% sui rendimenti da Titoli di Stato e 20% sui rendimenti da altri impieghi (considerando che per ogni altra tipologia di investimento l’aliquota applicata è pari al 26%);

- prestazione: quando arriva il momento di ricevere la pensione integrativa, questa viene tassata con un’aliquota agevolata del 15% che si riduce dello 0,30% all’anno per ogni anno di permanenza nel fondo pensione oltre il quindicesimo, fino al raggiungimento di un’aliquota minima del 9%.

Quali sono i vantaggi di chi aderisce a un fondo pensione di natura negoziale rispetto alle altre forme di previdenza complementare?

Le lavoratrici e i lavoratori che aderiscono ai fondi pensione negoziali previsti dal proprio CCNL possono fruire di ulteriori vantaggi che contribuiscono ad accrescere il montante accumulato sotto forma di maggiori contributi e minori costi.

In particolare:

- l’opportunità di ottenere, a fronte di un contributo proprio del lavoratore (oltre al solo TFR), anche il contributo aggiuntivo a carico del datore di lavoro. Salvo accordi aziendali diversi, gli aderenti ai fondi pensione di natura bancaria/assicurativa (fondi aperti e PIP) non percepiscono tale contributo, rinunciandovi in quanto non convertito in altre misure di retribuzione;

- l’applicazione di costi di gestione più contenuti rispetto alle altre forme di previdenza complementare (fondi aperti e PIP), poiché i fondi negoziali sono istituiti senza scopo di lucro e, dunque, operano nell’esclusivo interesse dei soggetti aderenti.

A tal proposito, ricordiamo che Previdenza Cooperativa è il Fondo Pensione Negoziale dei lavoratori, soci e dipendenti, delle imprese cooperative e dei lavoratori dipendenti addetti ai lavori di sistemazione idraulico-forestale e idraulico-agraria.

Il Fondo è stato istituito, sotto forma di associazione senza scopo di lucro, da Associazione Generale Cooperative Italiane (AGCI), Confederazione Cooperative Italiane (Confcooperative), Lega Nazionale delle Cooperative e Mutue (Legacoop), Confederazione Generale Italiana del Lavoro (CGIL), Confederazione Italiana Sindacati Lavoratori (CISL), Unione Italiana del lavoro (UIL).

Perché gli italiani non aderiscono ai fondi pensione? E perché dovrebbero aderire in giovane età?

Nonostante il quadro tracciato nel corso di questo articolo, nel quale abbiamo cercato di illustrare le principali ragioni per cui l’adesione al fondo pensione negoziale dovrebbe essere imprescindibile nella pianificazione finanziaria e previdenziale dei lavoratori, nel nostro Paese le iscrizioni alla previdenza complementare sono ancora numericamente ridotte rispetto alla platea interessata.

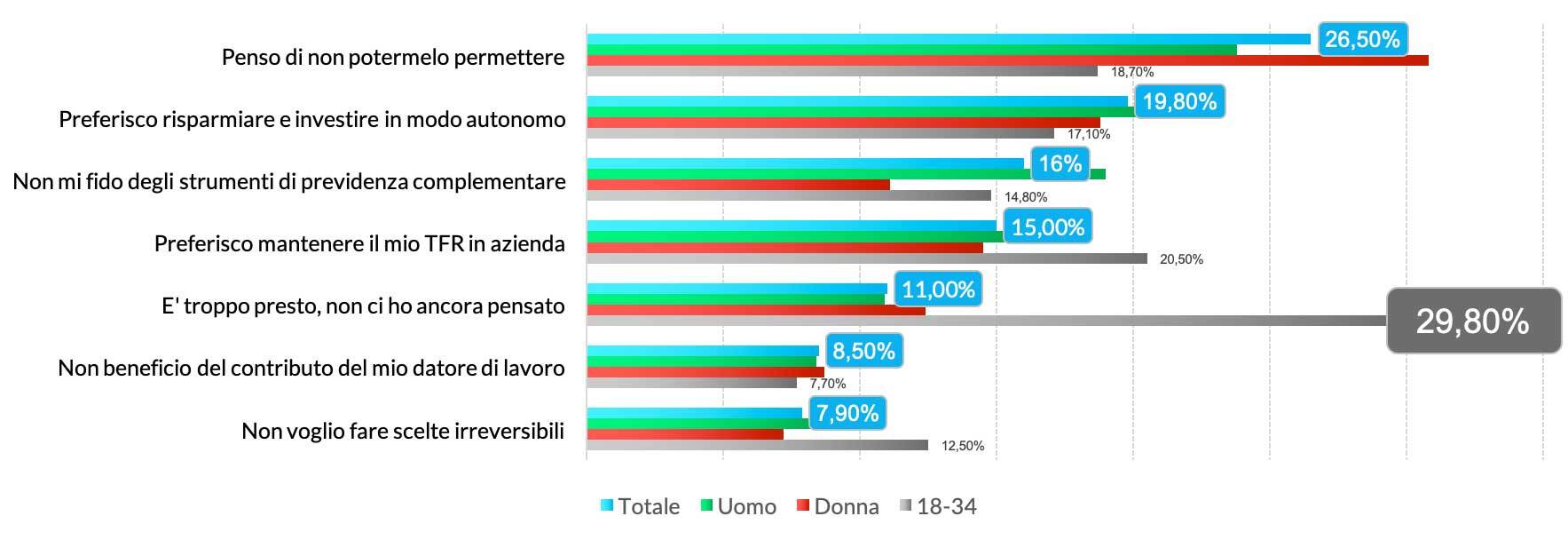

È importante indagare le ragioni della mancata adesione. Il Rapporto Edufin 2023, realizzato dal Comitato Edufin in collaborazione con Doxa per indagare il livello di competenza degli italiani in materia finanziaria, assicurativa e previdenziale, fornisce alcuni dati circa le ragioni della mancata adesione alla previdenza complementare.

Sono diverse le risposte fornite dagli italiani, tra le quali prevalgono le difficoltà nel creare risparmi utili a questa tipologia di impiego (26,5%) e la decisione di investire in modo autonomo le risorse a disposizione per la finalità previdenziale (19,8%), mentre i più giovani tendono a procrastinare le decisioni previdenziali, purtroppo dissipando la loro più importante risorsa: il tempo.

Su quest’ultimo punto è importante sottolineare un aspetto: valutare l’iscrizione al fondo pensione fin dal primo impiego consente di ottenere il massimo dei benefici riconosciuti. Questo vale sia in termini di agevolazioni fiscali, sia dal punto di vista finanziario, potendo optare per linee di investimento potenzialmente più redditizie in giovane età per passare poi a comparti di tipo garantito in prossimità del pensionamento.

Tutte le risposte offerte dagli intervistati possono essere confutate applicando alcune nozioni di educazione previdenziale, come quelle illustrate nei paragrafi precedenti.

Soprattutto per i giovani diventa infatti fondamentale investire nella previdenza complementare alla luce delle considerazioni svolte nei paragrafi precedenti.

La necessità di sostenere il sistema pensionistico pubblico, basato sulla ripartizione, ha portato l’OCSE a stimare che gli attuali ventenni saranno costretti ad andare in pensione non prima di 71 anni di età.

Ciò conferma l’importanza di diffondere una vera e propria cultura finanziaria e previdenziale, ovvero quell’insieme di conoscenze e competenze utili a gestire il proprio denaro, cogliendo le occasioni offerte dal sistema finanziario ed evitando errori che potrebbero compromettere il proprio benessere presente e soprattutto futuro. Ed è proprio questo uno degli obiettivi che cercheremo di portare avanti con il nostro Blog e sui nostri canali social.

Messaggio promozionale riguardante forme pensionistiche complementari. Prima dell’adesione leggere la Parte I “Le informazioni chiave per l’aderente” e l’Appendice “Informativa sulla sostenibilità” della Nota Informativa.